FXの損切りとは?目安やルール、注意点などを紹介

損切りとは、保有しているポジションに損失が発生しているときに、決済注文を出してその損失を確定させることです。損失がそれ以上拡大するのを防ぐために行うもので、FXでは非常に重要な手法ですが、「損切りの判断の目安がわからない」「損切りができずに失敗してしまうことが多い」というトレーダーも多いようです。本記事では損切りの重要性や目安、損切りを行う際の注意点などについて解説します。

損切りとは?

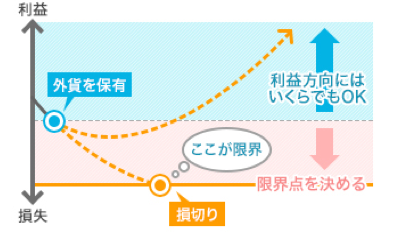

FX取引における損切りとは、損失の拡大を防ぐために、早い段階で損失を確定させる行為のことです。FXでは「利益を大きくする方法」が注目されがちですが、同時に「損失を小さくする方法」も非常に重要といえます。

FX取引ではポジションを保有後に損失が発生しても、決済注文を出すまでその損失は確定していません。そのままポジションを保有していれば損失が小さくなり、やがて利益に転じる可能性もありますが、逆に損失がさらに大きく膨らむ可能性もあります。

損切りは損失が許容できないほど大きくなる事態を回避するために、損失が一定程度に達した時点で確定させる行為であり、相場を完全に予測することが困難なFXでは必須のスキルです。

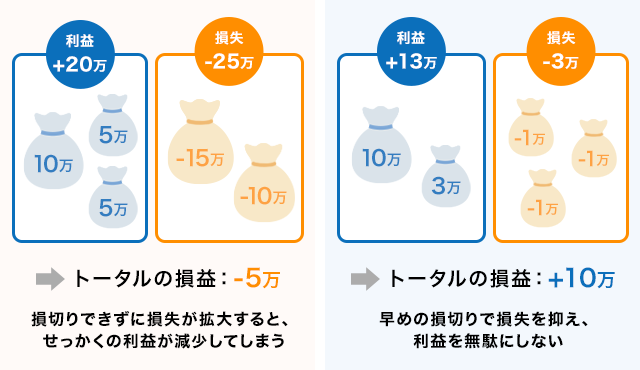

例えば「利益が20万円、損失が25万円」と「利益が13万円、損失が3万円」のパターンを比べてみましょう。

利益の合計は前者が多いものの、トータルの損益は前者がマイナス5万円、後者がプラス10万円となり、最終的には後者の方がより多くの利益を獲得しています。

利益を多く積み重ねたとしても、大きな損失を出してしまえばトータルの利益が減ってしまいます。長期的に利益を積み重ねるためには、損失が拡大する前に決済する「損切り」の素早い判断と実行が大切です。

多くのFXトレーダーにとって損切りは難しい

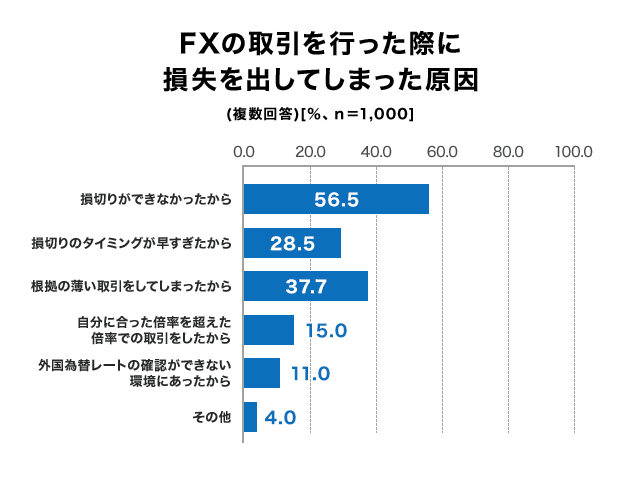

FXにおいて非常に重要な損切りですが、多くのトレーダーが損切りに難しさを感じているようです。

2018年4月に金融先物取引業協会が公表した調査結果によると、FX取引で損失を出した理由として最も多いのは「損切りができなかったから」(56.5%)というものでした。次いで「根拠の薄い取引をしてしまったから」(37.7%)、「損切りのタイミングが早すぎたから」(28.5%)などが続きます。

この調査結果からも、FXで利益を上げるうえで多くのトレーダーにとって「適切な損切り」が課題となっていることがうかがえます。

損切りができない原因とは?

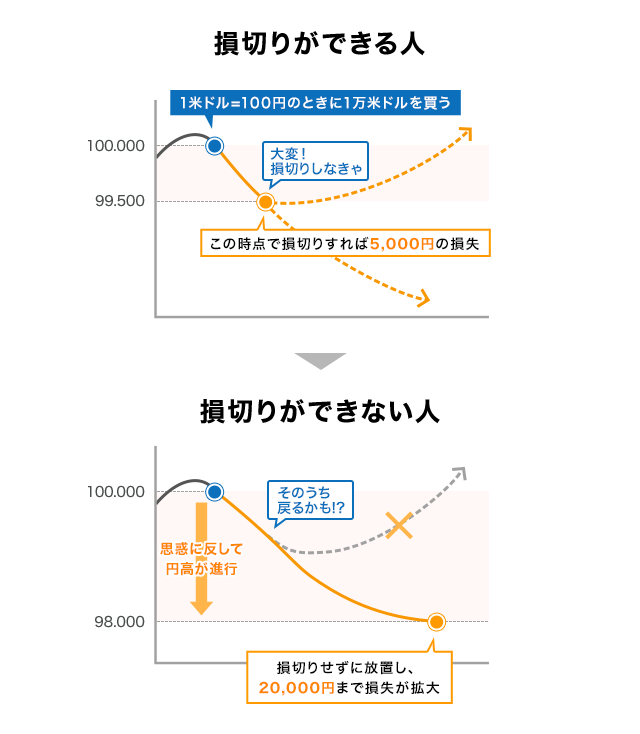

なぜ損切りは難しいのでしょうか?FX初心者によくある失敗例は、損失を確定させることに抵抗を感じ、損益がプラスに転じるまでポジションを保有しようと考えた結果、結局大きな損失を出してしまうというパターンです。

損切りができる人とできない人の特徴

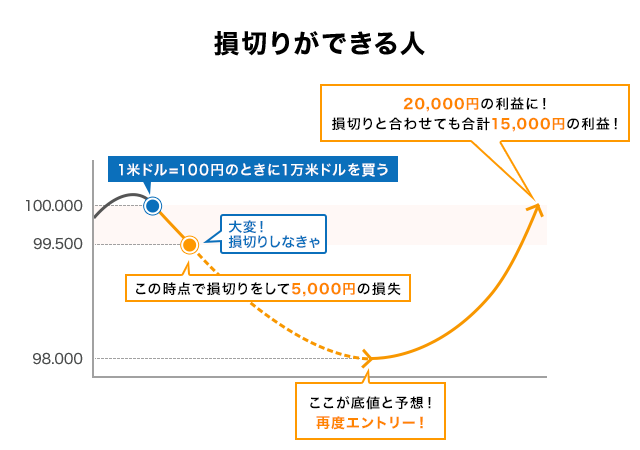

例えば米ドル/円の取引で、相場が上昇すると予想して1万米ドルを購入したが、その後レートが50銭下落してしまった場合の例を見てみましょう。この時点で損切りを行えば、損失は5,000円で済み、それ以上損失が拡大するのを回避できたと言えます。

しかし「損益がプラスになるまで待とう」と考えてポジションを保有し続け、その後さらにレートが下落した場合、損失が拡大してしまいます。

早い段階で損切りができれば資金面のダメージを減らすだけでなく、気持ちを切り替えて次の取引に素早く取り組みやすくなり機会損失を防ぐことにも繋がるでしょう。

しかし損切りができずに大きな損失を出してしまった場合、次の取引も心理的に不安定な状態で臨むことになるかもしれません。

損切りができない人の特徴として、損失を100%避けたいと考え、含み損が出てもポジションを持ち続ける傾向が挙げられます。しかし明確な根拠や戦略がないままポジションを保有してしまうと、大きな損失を出すリスクが高まるばかりです。

反対に損切りを行える人は損失をゼロにするのではなく、できるだけ小さく抑えるべきと理解しています。FXでは、歴戦のプロトレーダーでも損失を出します。長期的にFXで利益を得るために、感情に流されず、損失が拡大しそうな場面では素早い損切りの判断を心がけましょう。

損切りができない心理とは?

損切りができない理由のひとつに、人間の心理的な要素も関係しています。

「人間はこのような心理的要素があるんだ」ということを理解することは『損切ができる人』になるための第一歩になりますので、いくつか紹介いたします。

サンクコスト効果

これまでにかけてきたお金や時間、労力を惜しんでしまった結果、正常な判断ができなくなる効果です。

別名埋没費用とも言われています。

プロスペクト理論

人間は『得をする』ことよりも『損をする』ことを避ける傾向があり、自分が損をしてしまう状況では合理的な判断ができなくなってしまうという理論です。

例えば、10,000円のプラスであれば利確ができる人でも、10,000円のマイナスは受け入れられずに損切ができないような状況がプロスペクト理論に当てはまります。

損切りの目安が分かるようになる動画

こちらの動画では、外為どっとコム総研のテクニカルアナリストである宇栄原 宗平(うえはら・しゅうへい)が、損切りの重要性やコツについて初心者にもわかりやすく解説しております。

「いざという時に損切りができるか不安…」「損切りの目安が知りたい!」という方は、是非動画をご覧ください。

損切りルールや目安の考え方

損切りが大切なことはわかっているが、適切なやり方が分からず感覚で損切りを行っているという方も多いかもしれません。しかし戦略や根拠のない損切りは、感情に左右され適切な値幅やタイミングを誤る可能性があります。

適切な損切りのためには、事前にルールを決めておくことが重要です。ここでは値幅や損失額、トレンド分析を基準にした損切りについて紹介します。

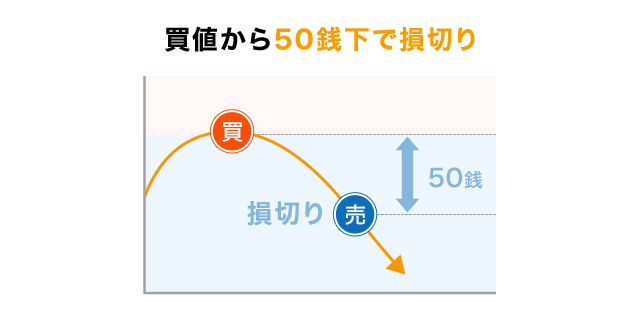

値幅で損切の目安を判断する

損切りルールや目安は値幅で導き出せます。この場合の値幅とは、新規注文時の価格から動いたレートの数値を指します。例えば新規で買い注文を発注後、「50銭下がったら損切り」という方法です。

値幅設定に普遍的な正解はありませんが、まずは「直近安値」や「注文時の価格から5%下がったレート」などを基本に考えてみましょう。

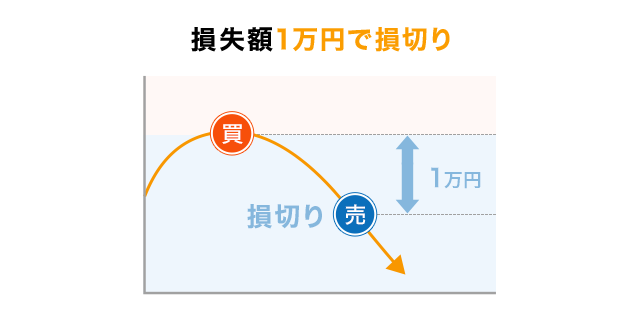

損失額で損切の目安を判断する

損切りルールや目安は、損失額で判断することもできます。例えば新規で買い注文を発注後、「損失額が1万円に達したら損切り」という方法です。

損失額はなにより見た目が明確なため、初心者の方でも損切りを判断しやすいといえます。しかし損失額にばかり目をとらわれていると、冷静な判断がしにくくなるかもしれません。

損失確定はただでさえ抵抗を感じるものです。損失額を決めていても、いざ含み損を具体的な金額で見てしまうと取り返したい気持ちが強くなり、せっかく決めた損切りルールを破ってしまう可能性もあります。

損切りはルールを守り実行することが大切です。損失額を基準とする場合は、損失回避への思惑に流されてルールを破らないよう気をつけましょう。

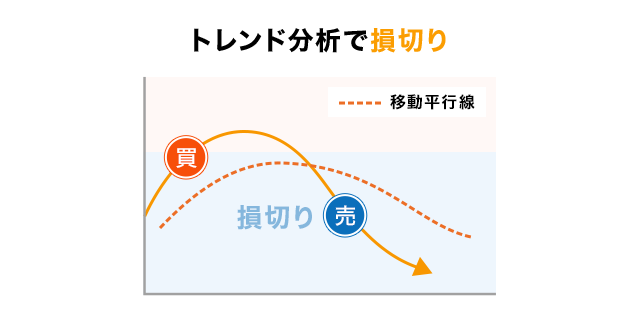

トレンド分析を基準に損切の目安を判断する

テクニカル分析を使い、損切りの目安を考える方法もあります。例えば移動平均線を使う場合、「チャートがラインを下回ったら(または上回ったら)損切りをする」という方法です。

ただし移動平均線に限らず、テクニカル指標は全般的に「だまし」が発生します。「だまし」とはテクニカル指標で誤ったシグナルが出ることで、ここでは思惑が外れたと思って損切りしたものの、結果的に当初の思惑通りの方向に動いてしまうことです。

トレンド分析を活用しても、相場を必ず正確に予測できるわけではありません。テクニカル指標は「だまし」のリスクがあることを理解した上で使いましょう。また、弱点を補い合う複数の指標を使う、経済指標やニュースなどのファンダメンタルズ要因も確認するなど、「だまし」のリスクを低減するための対策を行うこともおすすめです。

損切りをする際の注意点

ここでは損切りをする際の注意点について紹介します。

損切り貧乏になる可能性がある

損失を抑えるために損切りを行うことは大切です。しかし頻繁に損切りを行った結果、小さな損失が積み重なって大きな損失となる「損切り貧乏」になってしまう可能性もあります。

損切り貧乏を避けるためには、前述のとおり損切りに関するルールを設定し、実行することが重要です。

損切りは大切ですが、損切り貧乏となってしまっては本末転倒です。損切り貧乏にならないためにも、まずは取引ルールを作成し戦略的に損切りをすることを覚えましょう。

両建てはやめる

損失を回避するために損切りではなく両建てを行うという考え方もありますが、このような手法はおすすめできません。両建てとは、同一の通貨ペアで買いポジションと売りポジションを同時に保有することです。

両建てを行うと、一方のポジションで損失が発生しても反対側のポジションで利益を得られる可能性があるため、価格変動による損失のリスクは低減できます。しかし両建てにはスプレッドによるコストの増加やスワップポイントの差額分を毎日支払う必要があるなどの欠点があり、経済合理性に欠ける取引手法といえます。

またポジションを複数保有すると管理が複雑になるほか、トータルの取引量が多くなり、取引余力が少なくなることでロスカットされやすくなります。FX各社でも両建てを推奨しておらず、特に初心者は避けた方がよいと言えます。

無計画なナンピンはやめる

損切りの回避策としてナンピン取引を行う人もいますが、こちらもおすすめではありません。ナンピンとは買値の平均価格を下げるために、最初に買い注文を出したときのレートより低いレートで買い増しを行う行為です。

例えば1ドル100円で買いポジションを保有した後、レートが99円まで下落してしまったときに、99円で買い増しを行うのがナンピンです。このような取引を行えば買値の平均価格を下げることができますが、その後レートが98円まで下落すれば、さらに大きな損失を出してしまいます。

ナンピンは平均購入単価を下げるメリットがありますが、有効に活用するためには相場の状況を見極め、戦略を持って計画的に行う必要があり、初心者にはやや難易度が高い手法です。価格が下落したからといって無計画にナンピンを行うことは大きな損失につながるリスクがあり、おすすめできません。

損切りに便利な注文方法

損切りのルールを決めても、いざ実行するとなるとなかなか決断できないという人も多いようです。そこでおすすめなのが、「ストップ注文」を活用することです。

ストップ注文は、現在のレートよりも不利なレートを指定し発注する注文方法です。別名「逆指値注文」とも呼ばれ、指定した価格までレートが動いた際に自動で損切りを行ってくれます。

ストップ注文を事前に設定しておけば、含み損が発生した際にその都度自分で判断することなく、自動でルール通りに損切りが実行されます。また、チャートから目を離している間も損切りを行うことが可能なので、忙しくてチャートをチェックする時間が取りにくいという人にもおすすめです。ストップ注文について詳しく知りたい方は、こちらをご覧ください。

- ストップ注文(逆指値注文)では、実勢レートが指定レートに到達してから執行されるため、相場変動によっては指定レートより制限幅なく、その時点の実勢に基づく大幅にかい離したレートで約定する場合があります(スリッページの発生)。その場合には、お客様にとって想定以上に不利なレートで約定することがありますので十分にご注意ください。

FXは損小利大の取引が大切

FXでは「損小利大」という言葉があるように、長期的に利益を上げ続けるには、利益を大きくするだけでなく損失を小さく抑えることが大切です。

プロのトレーダーでも100%の成功率で利益を出せるわけではありません。トータルでの利益を大きくするために、目先の利益を追求するのではなく、損失を小さく抑えるということを意識しましょう。

また、適切な損切りのために事前に損切りのルールを設定しておき、ストップ注文などの注文方法を活用してルール通りの損切りを行えるようにしましょう。

ルールを決めて損切りを行い、損小利大の取引をできるようになろう。

シェアする