FXで資産運用をするときのリスクと注意点

FXで資産運用するときの主なリスクとして為替レートの変動により損失が発生することが挙げられます。注意点はレバレッジを高くしすぎることで大きな損失を被る可能性がある点です。本記事でFXでの運用におけるリスク管理をマスターしましょう!

FXは資産運用に向いている金融商品なのか?

FXとは?

FXとは英語のForeign Exchange(=外国為替)の略で、一般的には外国為替保証金取引(「外国為替証拠金取引」と同義)を指しています。

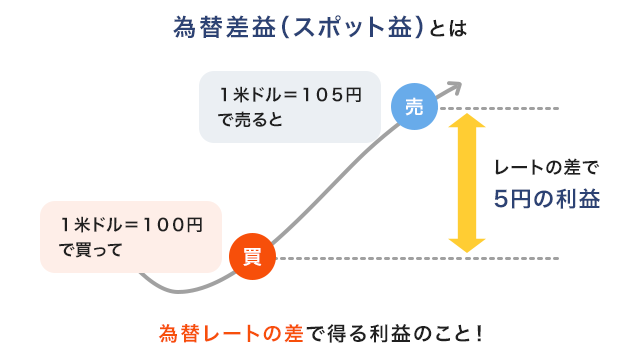

外国為替とはある通貨を別の通貨と交換することです。通貨を交換する際のレート(為替レート)は常に変動しており、その変動によって得られる利益を為替差益といいます。FXでは、主に為替差益を狙って取引します。

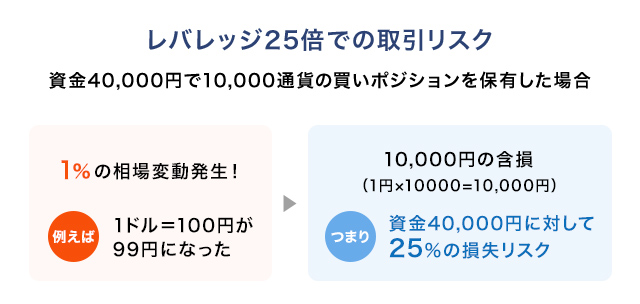

FXの大きな特徴がレバレッジです。レバレッジとは手元の資金以上の金額の取引ができる仕組みで、個人の場合、最大で25倍までのレバレッジをかけることができます。少ない資金で大きな金額の取引ができるため、FXは効率的な資産運用を行いたい人に向いていると言えます。ただし、レバレッジをかけるとその分損失のリスクも大きくなることには注意が必要です。

FXが資産運用に向いている理由

少額からの取引が可能

FXを始めるのに必要な最低資金は、取引する通貨ペアのレートと利用するFX会社の最小取引単位によって決まります。

最小取引単位が1,000通貨の会社では、4,000円から取引が可能です(100円×1,000通貨÷最大レバレッジ25倍=4,000円)。最小取引単位が10,000通貨の会社では40,000円から取引できることになります(100円×10,000通貨÷最大レバレッジ25倍=40,000円)。

株式投資などの場合は数十万円の開始資金が必要なこともありますが、FXは数千円など比較的少ない資金から始められるため、少額から資産運用を始めたい人に適しています。

売りでも利益を狙えるため下落局面でも対応が可能

株の現物取引などでは「安く買って高く売る」という利益の出し方になるため、相場の上昇見込んで取引を行います。一方FXでは、「安く買って高く売る」だけでなく「高いときに売って安くなったら買い戻す」という利益の出し方もあります。そのため、上昇相場だけでなく下落相場でも利益を狙って取引することができます。

ほぼ24時間取引できる

株式投資は日本の東京証券取引所の場合、平日の9時から15時まで(昼休みを除く)しか取引できませんが、FXは平日であればほぼ24時間いつでも取引することができます。そのため、日中は忙しいという人でも帰宅後の遅い時間帯に取引できるなど、自分のライフスタイルに合わせて都合のよい時間に運用できるという利点があります。

スワップポイントを原則毎日受け取れる

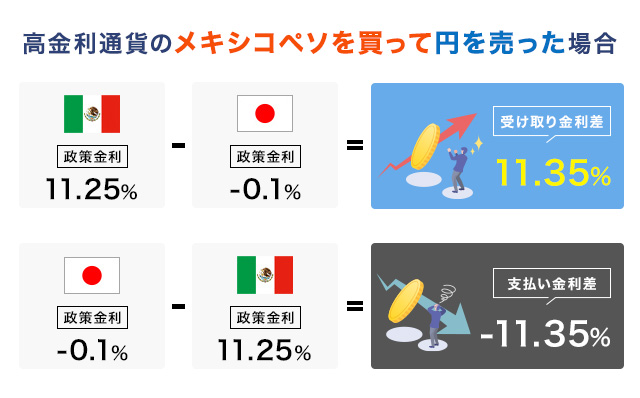

FXでは為替差益以外に、スワップポイント(金利差調整分)と呼ばれる2国間の政策金利差による利益を得る方法もあります。

日本円のような低金利通貨を売って、メキシコペソなどのような高金利通貨を買うと、その金利の差額をほぼ毎日(※1)受け取ることができます。これがスワップポイントによる利益です。1日あたりの金額は小さいですが、長期的に運用することでまとまった金額になるため、スワップポイントの利益を狙って取引するトレーダーもいるようです。ただし、逆に高金利通貨を売って低金利通貨を買った場合は、その金利の差額を支払う必要があるため注意が必要です。

- 土日の分については、別の日にまとめて受け取る場合があります。

その国の通貨への投資

FXはスワップポイントによる収入だけでなく、通貨への投資として活用することも可能です。一般的に経済成長率の高い国の通貨価値は高くなりやすい傾向にあります。「今後、この国の経済成長率は高くなる」と予想されるのであればぜひ検討したい投資手法でしょう。

通貨ペアを構成する通貨のうち、相対的に高金利の通貨を売った場合、または相対的に低金利の通貨を買った場合には、その取引数量相当のスワップポイント(通貨ペアを構成する両通貨の金利差の調整額)の支払い額が日々蓄積され、時間の経過に比例して損失額が大きくなりますのでご注意ください。また、現時点でスワップポイントを受け取れるポジションであっても、将来にわたって通貨ペアを構成する両通貨の金利差が縮小または逆転した場合には、その受け取り金額が縮小したり、反対に支払いへと転ずる可能性がございます。

FXのリスク

FXには上記のような優れた点がありますが、注意すべきリスクも存在します。取引を始める前に、リスクについてもしっかりと確認しておきましょう。

高レバレッジによるリスク

レバレッジはFXの最大の特徴とされますが、高いレバレッジで取引していると少しの相場変動でも大きな損失が出る場合があり、注意が必要です。レバレッジを低く抑えるためには、余裕のある資金を保証金(証拠金)として入金しておくことや、取引数量を多くしすぎないことが重要です。これらのことに気をつけたうえで、ポジション保有中は小まめに確認し、レバレッジが高くなりすぎないように注意する必要があります。

FX初心者に適切なレバレッジ/余裕のある保証金について、10万円の保証金を例に解説

為替変動リスク

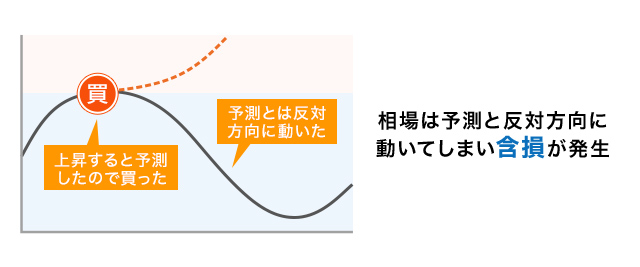

為替レートの変動は、FXで利益を出すためになくてはならないものです。しかし、トレーダーにとって不利な方向にレートが動いた場合は、損失が発生してしまいます。

為替変動リスクの対策としては、ファンダメンタルズ分析やテクニカル分析を活用して、相場の予測の精度を上げることが挙げられます。しかし、どんなにスキルを磨いても予想が外れることはあるので、損失が出たら早めに損切りするのも大切です。また、重要な経済指標の発表前後など、相場の急変が起きやすいときには取引を行わないといった判断も重要です。

金利変動リスク

※ 2025年2月時点

FXでは低金利通貨を売って高金利通貨を買うと、その金利の差額(スワップポイント)をほぼ毎日受け取ることができます。ただし、逆に高金利通貨を売って低金利通貨を買った場合は、その金利の差額を支払う必要があります。

さらに、各国の政策金利は常に固定ではなく、変動する可能性があります。そのため、現時点ではスワップポイントを受け取れていても、今後両通貨の金利差が縮小した場合は、受け取れる金額が減ることになります。また、金利の変動の結果、相対的に金利が低い通貨と高い通貨が逆転した場合は、反対に金利差を支払うことになります。

スワップポイントを目的に中長期取引を行う場合でも、ただ放置するのではなく、定期的に金利を確認するようにしましょう。

流動性リスク

相場で大量の取引が活発に行われている状態を流動性が高いといいます。FXにおいて流動性は重要です。流動性が低いと投機筋などが大規模な取引を仕掛けたときに相場が大きく上下動し、安定した注文がしづらくなってしまいます。

流動性は通貨ペアによって異なります。一般的に米ドルやユーロなどの主要通貨は流動性が高く、トルコリラやノルウェークローネのようなマイナー通貨は流動性が低い傾向があります。流動性の低い通貨を取引する際は、流動性リスクにも注意しましょう。

また、普段は流動性の高い通貨ペアでも、一時的に流動性が低下する場合があります。中央銀行の発表前など大型経済イベントの影響で相場が様子見ムードとなった場合や、クリスマスや年末年始などで市場参加者が少なくなるタイミングでは、主要通貨でも流動性の低下が起きやすくなります。このようなときには取引を控えた方がよいでしょう。

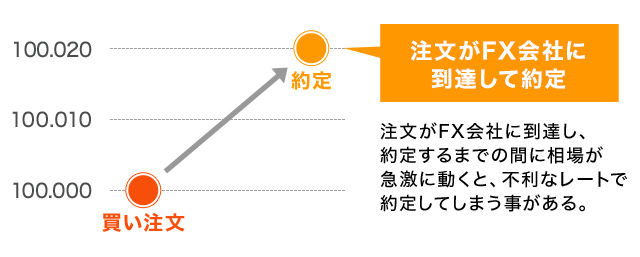

スリッページリスク

値動きが激しい相場での取引では、注文発注時に提示されていたレートと実際に約定したレートとの間にずれが生じることがあります。このずれをスリッページといいます。

スリッページリスクの対策は、相場の変動が激しいときには取引を行わないことや、許容値以上のスリッページの発生を防ぐ機能を持つ注文方法を利用することが有効です。

外為どっとコムでは「マーケット注文」という、スリッページ幅の許容値を設定できる注文方法を用意しています。マーケット注文でスリッページの許容値を設定しておけば、注文を出した後に許容値を超えて不利な方向へレートがずれた場合、注文は不成立となります。逆に有利な方向へレートがずれた場合は、設定したスリッページ幅に関係なく、その値段で注文が成立します。スリッページリスクへの対策に、ぜひ活用してみてください。

システム面でのリスク

これまでに挙げたリスクと比べると頻度は低いものの、発生すると深刻な影響を受けることがあるのがシステム面のリスクです。

取引システムの不具合などのトラブルが発生するリスクは、FXに限らず株や投資信託などあらゆるオンラインでの取引に存在します。トレーダーの側で対策することはなかなか難しいですが、システムトラブル等のリスクを軽減するためには、FX会社選びの際に実績や技術力を重視して会社を選ぶとよいでしょう。また、万一トラブルがあった際に問い合わせができるよう、しっかりとしたサポート体制があることも重要です。

外為どっとコムは、2002年の設立以来、19年にわたってFXを提供してきた業界の老舗です。長年にわたり多くのお客様にFXを提供してきた確かな実績があるほか、専門スタッフによるお電話でのお問い合わせにも備えており、万一のトラブルの際も安心のサポート体制が整っています。

FXの始め方

FXを始めるためには、まず利用するFX会社を選ぶ必要があります。取引コストやツール、情報量、サポート体制など様々な特徴があるので、比較検討して自分に合った会社を選びましょう。

利用する会社を決めたら、口座を開設しましょう。最近では多くの会社で、スマートフォンからでも手軽に口座開設申込みが可能になっています。外為どっとコムは、オンラインで本人確認が完了するサービス「スマホで本人確認」を利用すれば郵便物を待つ必要もなく、最短でお申し込みの当日から取引を開始できます(※2)。

口座開設完了の通知を受け取ったら、口座にログインして入金します。取引口座の資金が少ないと、少しの相場変動でもロスカットにより意図しない決済が発生する可能性が高まるため、ある程度の余裕を持った金額を入金しておくのがおすすめです。入金が完了したら、取引を始めることができます。

- 未成年の方と法人は除きます

新NISAでFXはできるのか?

NISAとは少額で投資を行う方向けに2014年に開始された「小額投資非課税制度」のことを指します。2024年1月から新NISAと呼ばれる新たな制度がスタートし、非課税保有期間の無期限化や年間の投資枠の拡大が追加されました。

新NISAの口座ではFXでの資産運用を行うことはできません。しかし、FXではまとまった資金がなくても少額からの投資が可能であり、レバレッジを効かせることができます。FXトレードで効率的にお金を増やし、その資金を新NISAの投資信託等で長期投資を行う手法も考えられるでしょう。

FXの資産運用は少額から始められる

FXは株式投資などと比べると少ない金額から始められます。外為どっとコムでは最小取引単位が1,000通貨となっている(※3)ため、10,000通貨としているFX会社と比較してもさらに運用のハードルが低いということもできます。FXの資産運用に慣れてきたら徐々に取引金額を増やしてみてもよいでしょう。

- ロシアルーブル/円は10,000通貨から取引可能

外為どっとコムは豊富な初心者向けコンテンツで資産運用をサポート

外為どっとコムでは、初心者がFXの基礎から実践までを学べる学習コンテンツを豊富に用意しています。最新の相場動向に関する専門家によるレポートや著名投資家のインタビュー記事などが読める投資情報サイト「マネ育チャンネル」や、FXの基礎はもちろん、テクニカル分析などもわかりやすく学べるYoutubeの「外為どっとコム 公式FX動画ch」など、多彩なコンテンツを提供しています。これらの豊富なサービスを活用して資産運用の上達に役立ててください。

FXには少額でも可能なことや取引時間の自由さ、スワップポイントの存在など資産運用に有利な特徴がある。

シェアする