FXにかかる税金はいくらから?計算方法を解説

FXで一定の利益を得たら、原則として税金の支払いが発生します。税金の支払いは国民の義務であり、FXを行うなら税金に関する基礎知識は必ず身につけておく必要があります。

本記事では、FXで得た利益に対して税金がいくら発生するのかということや、確定申告が不要なケースなどについて、詳しく解説します。

※記載内容については、あくまで弊社における理解でありますので、詳細については、国税庁のWebサイトをご覧いただくか、税務署や税理士等の専門家にお問い合わせください。

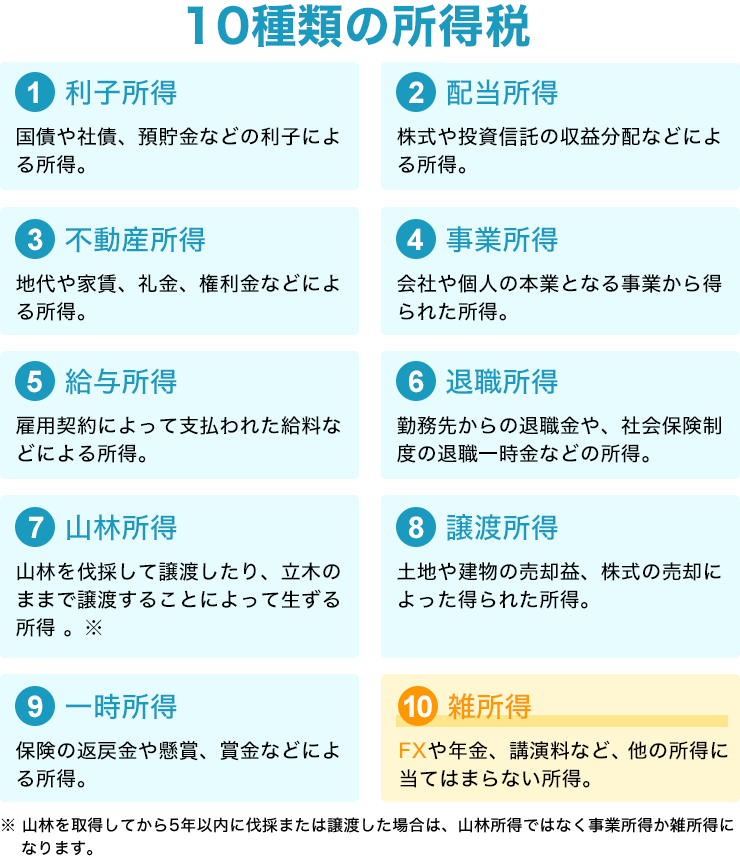

FXにはどんな税金がかかる?

FXで得た利益は「先物取引に係る雑所得等」として課税対象となり、所得税と住民税が課税されます(個人の場合)。課税方式は申告分離課税であり、原則として確定申告が必要です。

申告分離課税とは?

「申告分離課税」とは、他の所得と分離して税額を計算し、確定申告によってその税額を納める課税方式です。

所得税は、基本的には各種の所得を合計した金額に税率をかけて税額を計算する「総合課税」の方式となっています。しかし一部の所得は申告分離課税となっており、FXの利益も「先物取引に係る雑所得等」として申告分離課税の対象となります。

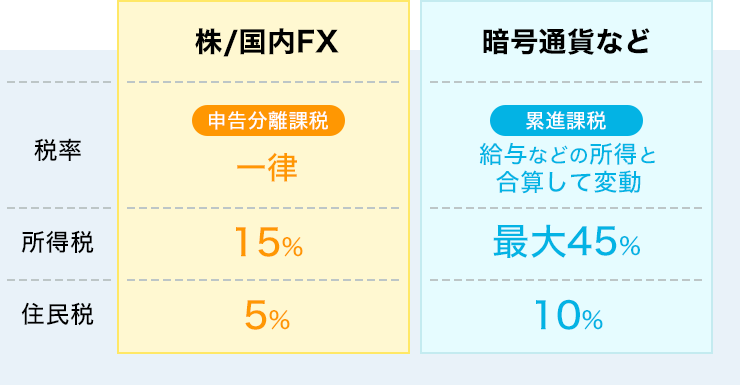

FXの税率は?

FXの利益にかかる税率は、他の所得額にかかわらず一律20%(所得税15%+住民税5%)です。ただし、2013年1月1日から25年間は、所得税額に対し2.1%の「復興特別所得税」が課されることになっています。

したがってこの期間は、税率は一律20.315%(所得税15%+住民税5%+復興特別所得税0.315%(15%×2.1%))となります。

FXでどれくらい利益を得たら確定申告が必要?

FXの利益を含む給与所得、退職所得以外の所得の年間合計が20万円を超えた場合は、確定申告が必要となります。

一般には、会社員の方で下記の条件をすべて満たす場合は、所得税の確定申告は不要とされます。

- 給与の年間収入金額が2,000万円以下

- 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる

- FX取引の損益金を含む「先物取引に係る雑所得等」の年間合計が20万円以下

ただし、その他の所得状況によっては確定申告の義務が生じるほか、所得税の確定申告が不要でも、住民税の確定申告は必要となる場合があります。

FXの税金の計算方法

FXの利益にかかる税率は、前述の通り2022年3月時点では一律20.315%(所得税15%+住民税5%+復興特別所得税0.315%(15%×2.1%))です。

FXの税金の額を算出するためには、まず課税対象となるFXの利益を求める必要があります。課税対象となるFXの利益とは、FXの利益から必要経費を差し引いた金額です。

課税対象となるFXの利益 = 為替差益 + スワップポイントによる利益 - 必要経費

取引で利益を出すために受講したセミナーの受講料やFXの勉強のための書籍購入費用などは、必要経費として認められる可能性があります。これらを利益から差し引いて、課税対象となる金額を求めます。その金額に20.315%の税率をかけると、税金の額が求められます。

(例)為替差益が30万円、スワップポイントによる収益が3万円、必要経費が1万円の場合

課税対象となるFXの利益 = 30万円 + 3万円 - 1万円 = 32万円

税額 = 32万円 × 20.315% = 65,008円

FXの税金は他の投資と比較して高いのか低いのか?

FXの税金は、株や暗号通貨といった他の投資と比べてどうなのでしょうか。

前述の通り、FXの税金は「先物取引に係る雑所得等」として他の所得と分離して税額を計算する「申告分離課税」で、他の所得の額に関わらず税率は一律の20.315%(2022年3月時点)です。株取引の場合も、所得の区分は異なりますが、申告分離課税方式である点や税率に関しては同じです。

一方、暗号通貨の売買による利益は雑所得に分類され、給与などの所得と合算して税額が計算される総合課税方式です。税率は一定ではなく、金額が大きいほど税率が高くなる「累進課税」で、住民税も含めると最高で55%の税率となります。

また、FXや株の場合は後述する損失の繰り越しが可能ですが、暗号通貨については損失を繰り越すことはできません。

FXは損失を出しても確定申告を行うべき理由

FXでは損失が出た(トータルの損益がマイナスだった)ことから、確定申告をしないというケースもあります。しかし、損失が出た場合でも確定申告を行った方がよい場合があります。

損失を出しても確定申告を行うべき理由は、以下2つです。

- 損益通算が行える

- 損失の繰り越し控除が行える

損益通算が行える

FXの損益は、同じ「先物取引に係る雑所得等」に該当する所得と通算することができます。これを「損益通算」といいます。例えば、他社でのFX取引の損益、株の先物取引、CFD取引、金や原油といった商品先物取引などの損益を通算できます。つまりFX取引で利益が出ていても、CFD取引等で損失が出ていた場合は、利益から損失を差し引いて課税所得を抑えることができます。損益通算を行うには、確定申告が必要です。

| 項目 | 取引の例 |

|---|---|

| FXの損益と損益通算ができる | ・他社でのFX取引 ・株の先物取引 ・CFD取引 ・商品先物取引 など |

| FXの損益と損益通算はできない | ・株式の売買損益 ・暗号通貨の取引 など |

損失の繰り越し控除が行える

さらに、損失が出た場合は翌年以降、3年間にわたって損失を繰り越すことができます(損失の繰り越し控除)。今年の損失を翌年以降に繰り越せば、翌年にもし大きな利益が出た場合でも、支払う税金の額が抑えられます。

例えばある年に120万円の損失があり、翌年に40万円の利益、翌々年に30万円の利益、その次の年に35万円の利益があった場合、損失の繰り越し控除により各年の損益が過去の損失と相殺されます。

損失の繰り越し控除を受けるためには、損失が発生した年に確定申告を行い、その後も継続的に確定申告を行う必要があります。

このように損益通算や損失の繰り越し控除を行うためには確定申告が必要であることから、FXでは利益が出ていなくても確定申告を行った方がよいと言われています。

外為どっとコムなら年間損益を簡単に把握できる

『外貨ネクストネオ』における年間の損益合計は、次の手順でご確認いただけます。

1. 『外貨ネクストネオ』(リッチアプリ版・Webブラウザ版)を起動する

2. 画面上部メニューの【履歴検索/報告書】→【報告書のダウンロード】をクリック

3. 「取引報告書」ウィンドウで表示したい「損益計算書」の期間を設定→[損益計算書を表示]ボタンをクリック

![「取引報告書」ウィンドウで表示したい「損益計算書」の期間を設定→[損益計算書を表示]ボタンをクリック](/beginner/assets/operation2.png)

※税務署によっては『外貨ネクストネオ』の確定申告に必要な書類として「取引残高報告書」を求められる場合もございます。詳しくは税務署までお問い合わせください。

シェアする