FXと株どっちが良い?FXと株の違いを解説

FXと株の大きな違いは投資対象にあります。それぞれFXは世界各国の通貨、株は証券取引所に上場している企業の株式を対象としています。本記事では、FXと株の違いやそれぞれのメリット・デメリットを比較、初心者におすすめの投資などを解説します。

投資と聞くと「株」が最初に思い浮かぶという人も多いのではないでしょうか。FXと株は一見するとチャートの見た目などが似ており、どのような違いがあるのか、どちらが自分に向いているのか気になる方も多いかもしれません。

本記事では、FXと株の違いが明確に分からない方に向けて、比較表やそれぞれのメリット・デメリットなどの観点から比較をして、詳しく解説します。

そもそもFXとはどういった投資なのかを詳しく知らない方は、以下の記事も参考にしてください。

-

あわせて読みたい

FXと株の違いを比較

FXと株の違いを、下記の表にまとめました。

| FX | 株 | |

|---|---|---|

| 投資対象 | 各国の通貨 | 企業の株式 |

| 投資対象の数 | 数十種類(FX会社による) | 数千社 |

| 取引時間 | 平日ほぼ24時間 | 平日の日中 |

| インカムゲイン | スワップポイント | 配当金 |

| レバレッジ | 最大25倍(個人の場合) | 現物:なし 信用取引:最大約3.3倍 |

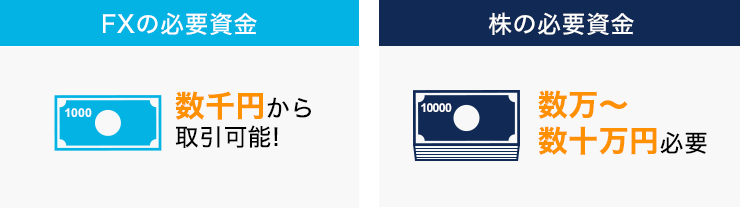

| 取引を始めるのに必要な資金 | 数千円~数万円 | 数十万円~ |

| 相場が変動する主な要因 | 各国の経済動向など | 企業の業績など |

| 税金 | 一定の利益が出た場合は確定申告が必要 | 一定の利益が出た場合は確定申告が必要 |

それぞれの違いについて、以下で詳しく解説します。

投資対象

FXでは世界各国の通貨、株では企業の株式が投資対象となります。

実際に取引が可能なのは、FXでは各FX会社で取り扱われている通貨ペア、株は証券取引所に上場している企業の株式となります。

投資対象の数

世界には100種類以上の通貨があります。そのうちFXで取引できる通貨はFX会社によって異なりますが、米ドルやユーロ、ポンドなどの主要通貨を中心に数十種類が取引可能となっている場合が多いようです。

株の投資対象の数は各証券取引所に上場している企業の数となり、数千種類に上ります。

取引時間

FXは、平日であればほぼ24時間いつでも取引を行うことができます。そのため、日中時間が取れない人や隙間時間しか使えないという人でも取引しやすいと言えます。また、日本の祝日でも取引できる場合が多いのも魅力です。

株の取引ができる時間は、東京証券取引所の場合、平日の9:00から11:30(前場)と12:30から15:00まで(後場)です。名古屋証券取引所や札幌証券取引所などは、後場が15時半までとなっています。証券取引所は、土日および日本の祝日は休みとなっています。つまり、株の取引ができるのは平日の日中ということになります。

インカムゲイン

投資で得られる利益には、資産を売却することで得られる「キャピタルゲイン」と、資産を保有していることによって得られる「インカムゲイン」があります。

FXではスワップポイント(金利差調整分)というインカムゲインがあります。日本円のような低金利通貨を売って、メキシコペソなどのような高金利通貨を買うと、その金利の差額をほぼ毎日(※1)受け取ることができます。これがスワップポイントによる利益です。ただし、逆に高金利通貨を売って低金利通貨を買った場合は、その金利の差額を支払う必要があるため注意が必要です。

- 土日の分については、別の日にまとめて受け取る場合があります。

通貨ペアを構成する通貨のうち、相対的に高金利の通貨を売った場合、または相対的に低金利の通貨を買った場合には、その取引数量相当のスワップポイント(通貨ペアを構成する両通貨の金利差の調整額)の支払い額が日々蓄積され、時間の経過に比例して損失額が大きくなりますのでご注意ください。また、現時点でスワップポイントを受け取れるポジションであっても、将来にわたって通貨ペアを構成する両通貨の金利差が縮小または逆転した場合には、その受け取り金額が縮小したり、反対に支払いへと転ずる可能性がございます。

株には配当金というインカムゲインがあります。配当金は企業が利益の一部を株主に分配するもので、企業により異なりますが、年に1~2回受け取ることができます。配当金が多い銘柄は個人投資家の間でも非常に人気が高くなっています。ただし、配当金は企業によって異なり、企業の業績が悪化した場合は配当金なしとなることもあります。

レバレッジ

FXではレバレッジを使って、手元の資金の最大25倍(個人の場合)の金額の取引を行うことができます。そのため資金効率の良い取引ができるというのが、FXの大きな魅力と言われます。ただし、レバレッジを大きくすればするほどハイリスク・ハイリターンとなり、損失のリスクも大きくなるため注意が必要です。

株式投資では、現物株にはレバレッジの仕組みがありませんが、信用取引では最大約3.3倍のレバレッジをかけることができます。

- 取引は余裕のある資金で行い、初心者の方は低レバレッジからの取引を推奨します。

取引を始めるのに必要な資金

FXを始めるのに必要な最低資金は、取引する通貨ペアのレートと利用するFX会社の最小取引単位によって決まります。

1米ドル=100円のときに米ドル/円を取引する場合、最小取引単位が10,000通貨の会社では40,000円から取引できることになります(100円×10,000通貨÷最大レバレッジ25倍=40,000円)。最小取引単位が1,000通貨の会社では、4,000円から取引が可能です(100円×1,000通貨÷最大レバレッジ25倍=4,000円)。

- 取引は余裕のある資金で行い、初心者の方は低レバレッジからの取引を推奨します。

株式投資で必要な開始資金は、取引する株式の価格によります。株価は企業によって異なりますが、東証一部上場で優良かつ人気の高い企業などに投資する場合、最低でも数十万円の資金が必要となります。

相場が変動する主な要因

FXの相場が変動する要因には、各国の金融政策などの経済動向や要人発言、地政学的リスクなどがあります。重要な経済指標の発表などによっても相場が大きく動くことがあり、トレーダーはこれらに注目しながら取引を行います。

株式投資では投資対象となる企業の業績が主な変動要因となります。そのため企業の決算や事業の状況、業界の動向などに注目する必要があります。また、海外でも事業を展開する企業の場合は、FXと同様に為替の値動きや地政学的リスク等の影響を受ける場合もあります。

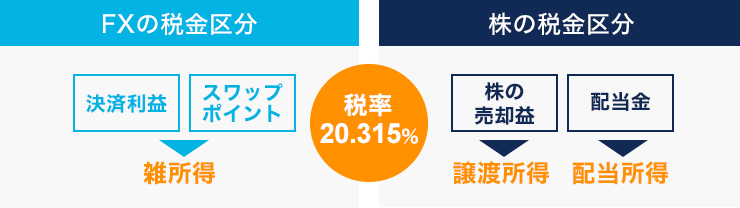

税金

FXでも株式投資でも、一定の利益が出た場合は確定申告を行って税金を納める必要があります。通常、FXの利益は雑所得となり、株の売却益は譲渡所得となります。また、株式投資で配当金を受け取った場合は、配当金に対しても税金がかかります。

FX、株式投資ともに、給与などの他の所得とは別に税金を計算する申告分離課税となり、いずれも税率は20.315%です(2024年10月時点)。また、どちらも取引で損失が出た場合には、利益から損失を差し引くことで税負担を軽くすることができます。

株式投資には「特定口座」という制度があります。特定口座を利用すれば、証券会社が損益の計算や納税を行ってくれるため、確定申告の手間が省けます。

- 記載内容については、あくまで当社における理解でありますので、詳細については、国税庁のWebサイトをご覧いただくか、税務署や税理士等の専門家にお問い合わせください

FXと株のメリット・デメリットを比較

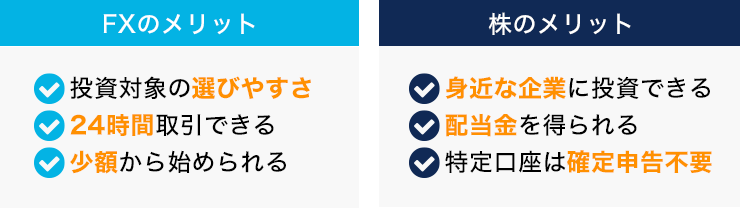

FXと株のメリットを比較

- 土日メンテナンスを除く

FXと株のメリットには、それぞれ次のようなものがあります。

<FXのメリット>

- 投資対象が選びやすい

- 取引時間の自由度が高い

- 少額から始められる

<株のメリット>

- 身近な企業に投資できる

- 配当金を得られる

- 特定口座を利用すれば確定申告が不要

FXのメリットとしては投資対象の選びやすさ、取引時間の自由度の高さ、少額から始められることなどがあります。

株のメリットとして、投資対象が企業であるため、普段製品やサービスを使っている身近な企業に投資できるということが挙げられます。そのほか、配当金が得られる場合があることや、特定口座を利用して「源泉徴収あり」を選択すれば確定申告が不要となることも株式投資のメリットと言えます。さらに現物株での利益が非課税となるNISAという制度もあります(詳しくは後述)。

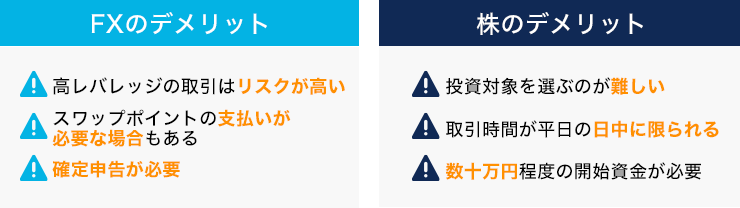

FXと株のデメリットを比較

<FXのデメリット>

- 高レバレッジの取引はリスクが高い

- スワップポイント(金利差)の支払いが必要な場合もある

- 原則として自分で確定申告が必要

<株のデメリット>

- 投資対象を選ぶのが難しい

- 取引時間が平日の日中に限られる

- 数十万円程度の開始資金が必要

FXのデメリットとして、高レバレッジの取引はリスクが高いということがあります。手元の資金以上の金額の取引を可能にするレバレッジはFXの最大の特徴と言われますが、高すぎるレバレッジでの取引はリスクが大きいため、レバレッジの管理には十分注意しなければなりません。また前述の通り、高金利通貨を売って低金利通貨を買った場合は金利の差額を支払う必要があることや、一定の利益が出た場合は原則として自分で確定申告が必要なことも理解しておきましょう。

株のデメリットとしては、膨大な銘柄から投資対象を選ぶことの難しさや、取引時間が平日の日中に限られること、数十万円程度の開始資金が必要であることなどがあります。

投資初心者はFXと株どちらがおすすめ?

上記のメリット・デメリットを比較したうえで、これから投資を始める初心者にはFXがより適しているかもしれません。FXは平日であればほぼ24時間取引ができるため、忙しいサラリーマンや主婦の方でも自分のライフスタイルに合わせて取引が可能です。少ない資金からでも取引を始められる点も初心者に向いていると言えます。また、株に比べて銘柄(通貨ペア)が少なく、取引対象を選びやすいというのもFXの魅力です。それでも通貨ペアに迷う場合は、トレードに関する情報が最も多い米ドル/円を選択しておけば問題はないでしょう。

FXと株の違いに関してよくある質問

FXと株の違いに関するよくある質問について解説します。

NISAとFXや株との違いを教えてください。

NISAは2014年1月にスタートした制度です。正式名称は「少額投資非課税制度」といい、少額の投資で得た利益への税金を非課税とする制度です。2024年1月に新NISAと呼ばれる新たな制度がスタートしました。非課税保有期間の無期限化や年間の投資枠が拡大するなど、より長期での資産形成に適したものとなりました。

前述の通りFXや通常の株式投資で得た利益には20.315%の税金がかかるため、新NISAでは利益に税金がかからないという点が最大の違いです。

新NISA口座で取引可能な金融商品は上場株式やETF(上場投資信託)などに限られており、FX取引は対象となっていません。また、新NISA口座は一人一口座しか開設できない点や、新NISAで取引した損益は、損失の繰り越しや他の口座との損益通算ができない点にも注意が必要です。

FXと株のチャートに違いはありますか?

FXと株のチャートは共通する点が多いですが、違いもあります。

FXでは取引対象が莫大な量となる世界の通貨であり、世界中の人が24時間取引を行うため、取引量が非常に多く高い流動性があります。また、主要通貨ペアの場合は取引量の多さから値動きが比較的安定している傾向があります。そのためチャートも突発的な動きは控えめで分析が通用しやすいという特徴があります。

株は通貨に比べると取引量が少なく、取引時間も短いため、流動性が低くチャート分析が通用しにくい場合があります。また、株は「どの価格にどれくらい注文が入っているか」を示す板情報などの情報源を頼りにする人も多く、FXに比べるとチャートを多用する場面は比較的少ないかもしれません。

FXと株で使うテクニカル分析に違いはありますか?

FXと株のテクニカル分析は多くが共通しています。ただし、前述のようにFXは取引量が多いため、チャートがパターンに従った動きをすることが多く、テクニカル分析が行いやすいと言えます。

株の信用取引とFXって何が違いますか?

株の信用取引とは、現金や株式などを担保として証券会社に預けて、証券会社から資金や株式を借りて行う株の取引のことです。

株の現物取引では買いからしか取引を始められませんが、信用取引の場合は売りから取引を始めることができ、下落相場でも利益を狙うことが可能です。また、証券会社から資金等を借りることによって、手元の資金以上の取引を行うことができます。これらの点はFXとの共通点です。

株の信用取引とFXの大きな違いは、レバレッジの最大値です。FXでは、個人の場合、最大で25倍のレバレッジで取引することができます。株の信用取引でもレバレッジを利用できますが、最大で約3.3倍までとなります。また、株の信用取引では、決済の期限がある場合もあります。

FXと株、両方ともしっかり学んでから取引しよう

上述のように、FXと株式投資にはメリット・デメリットのそれぞれが存在します。どちらを取引するにしても、しっかり勉強してから始めることが重要です。外為どっとコムではFXだけでなく日本N225(日経平均株価)や米国SP500(S&P 500)、エヌビディア等のCFD取引に関する情報を豊富に提供しています。マネ育チャンネルや外為どっとコム 公式chにて初心者の方向けの勉強コンテンツを用意していますので、是非ご覧ください。

マネ育チャンネルはこちらから

外為どっとコム 公式chはこちらから

CFDネクストにおける取扱銘柄について、日経平均株価指数、NASDAQ100指数、ダウ指数、S&P500指数、FISE指数、ユーロ50、ドイツDAX、香港ハンセン指数に関する著作権並びに知的財産権その他一切の権利は、それぞれの権利者に帰属するものであり、当社が有するものではありません。

外為どっとコムならFXを少額から取引が可能

取引を始めるのに必要な最低資金は、株に比べてFXの方が少ない傾向があります。FXでは会社ごとに取引するときの最低数量が定められており、この最低数量が少ない会社を利用すると、より少額から取引を始めることができます。

最低数量が10,000通貨からとなっているFX会社もある中、外為どっとコムでは1,000通貨から取引を始めることが可能です(※6)。少ない数量から取引を始められるため、リスクを抑えて少額から取引したいという方におすすめです。

- ロシアルーブル/円は10,000通貨から取引可能

外為どっとコムのスマホアプリ『外貨ネクストネオ「GFX」』では、仮想資金500万円で無料のFX体験を行えます。スマホでもパソコンと同等の環境で取引ができ、またデモ環境でも本番と同等の取引を行えます。

ゲーム感覚で楽しめますので、FXを始めるか悩んでいる方や、1,000通貨の取引に必要な資金を検証したい方ににおすすめです。仮想資金だとモチベーションが続かないという方も、賞金付きのデモトレード大会を開催しておりますので奮ってご参加してください。(デモ口座の登録やコンテストの参加はアプリから行えます。)

金額が小さくても、投資で利益をあげたときの喜びは大きいです。また外貨への投資を始めると、毎日のニュースが楽しみになることでしょう。文字通り世界が広がる瞬間を、FXを通して体感してみてください。

iPhone版『外貨ネクストネオ「GFX」』のダウンロードはこちら

Android版『外貨ネクストネオ「GFX」』のダウンロードはこちら

FXは株よりも少額から取引でき、取引時間も自由で初心者も始めやすい。

シェアする