<第153回調査>2022年2月25日

外為どっとコムの口座開設者のお客様を対象とした投資動向等に関するアンケート調査です。

調査実施期間

2022年2月18日(金)13:00~2022年2月22日(火)24:00

調査対象

外為どっとコムの『外貨ネクストネオ』に口座を開設のお客様層。

調査方法

外為どっとコムの口座開設者にメールでアンケート回答URLを送付。

今回の有効回答数は793件。

※必要項目を全て入力して回答して頂いたお客様を「有効回答数」としました。

問1:今後1カ月間の米ドル/円相場の見通しについてお答えください

問2:今後1カ月間のユーロ/円相場の見通しについてお答えください

問3:今後1カ月間の豪ドル/円相場の見通しについてお答えください

問4:今後1カ月間のポンド/円相場の見通しについてお答えください

問5:今後3カ月程度の期間で買いたい、もしくは強くなると思う通貨はどれですか

問6:今後3カ月程度の期間で売りたい、もしくは弱くなると思う通貨はどれですか

問7-1:3月15-16日の米連邦公開市場委員会(FOMC)についてお聞きします。政策金利であるFFレートの誘導目標はどうなると予想しますか

問7-2:3月FOMC後の米ドルの動きはどうなると予想しますか。よろしければその理由もお聞かせください

今後の調査実施計画及び公表方針

問1:今後1カ月間の米ドル/円相場の見通しについてお答えください

「今後1カ月間の米ドル/円相場の見通し」については、「米ドル高・円安方向」と答えた割合が46.5%であったのに対し「円高・米ドル安方向」と答えた割合は27.1%であった。この結果「米ドル/円予想DI」は△19.4%ポイントとなり、前月の△12.1%ポイントからプラス幅がやや拡大した。調査期間前後の米ドル/円相場は、ウクライナ情勢を巡る報道に一喜一憂しながらも115.30円前後から114.50円前後へと弱含みで推移した。にもかかわらず、個人投資家の見通しが強気化したのは、ウクライナ情勢の米ドル/円相場への影響は軽微なものにとどまると見ているためだろう。ウクライナ情勢は、米連邦準備制度理事会(FRB)の利上げプロセスに影響しないとの見方も強そうだ。

また、今後1カ月の米ドル/円相場の高値と安値の予想については、最高値が160.00円、最安値が95.00円となり、高値の平均値は116.49円、安値の平均値は113.44円であった。高値の中央値は116.35円、安値の中央値は114.00円となっており、見通しは全般的に前回調査より米ドル高・円安方向にシフトした。なお、前回1月調査の中央値は高値が115.50円、安値は112.80円であった。

問2:今後1カ月間のユーロ/円相場の見通しについてお答えください

「今後1カ月間のユーロ/円相場の見通し」については、「ユーロ高・円安方向」と答えた割合が28.5%であったのに対し、「円高・ユーロ安方向」と答えた割合は36.2%であった。この結果、「ユーロ/円予想DI」は▼7.7%ポイントとなり、前月の▼11.3%ポイントからマイナス幅がわずかに縮小した。調査期間前後のユーロ/円相場は、ロシアがウクライナ東部の親ロ派地域を独立国として承認し、同地域への軍の派遣を決めた事で129.30円台へと下落するなど軟調に推移。ウクライナ情勢は当初の見通しよりも緊張度を増しているものの、個人投資家のユーロ相場に対する見方には大きく影響しなかったようだ。

また、今後1カ月のユーロ/円相場の高値と安値の予想については、最高値が157.10円、最安値が105.00円となり、高値の平均値は132.43円、安値の平均値は127.79円であった。なお、高値の中央値は132.50円、安値の中央値は128.25円だった。安値の予想値は比較的、調査期間内の相場水準に近い。この点からも、個人投資家がウクライナ情勢についてユーロ/円相場の強い下落要因になるとは見ていない様子が窺える。

問3:今後1カ月間の豪ドル/円相場の見通しについてお答えください

「今後1カ月間の豪ドル/円相場の見通し」については、「豪ドル高・円安方向」と答えた割合が34.3%であったのに対し、「円高・豪ドル安方向」と答えた割合は24.8%であった。この結果、「豪ドル/円予想DI」は△9.5%ポイントとなり、前月の△1.5%ポイントからプラス幅がやや拡大した。調査期間前後の豪ドル/円相場は82円台を中心とする一進一退の展開であった。ウクライナ情勢を巡る懸念が高まる中、米国を中心に株価が下落した事が重しになった一方、エネルギー資源価格の上昇が豪州経済への追い風になるとの見方が支えになったと考えられる。そうした中、個人投資家の豪ドル相場に対する見通しもおおむね均衡したままだったと言えるだろう。

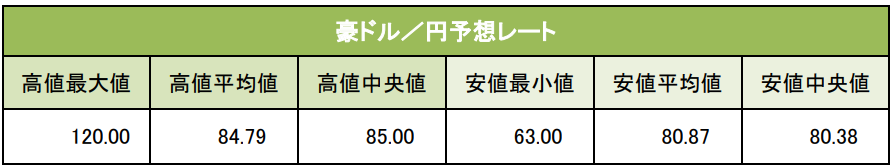

また、今後1カ月の豪ドル/円相場の高値と安値の予想については、最高値が120.00円、最安値が63.00円となり、高値の平均値は84.79円、安値の平均値は80.87円であった。なお、高値の中央値は85.00円、安値の中央値は80.38円だった。

問4:今後1カ月間のポンド/円相場の見通しについてお答えください

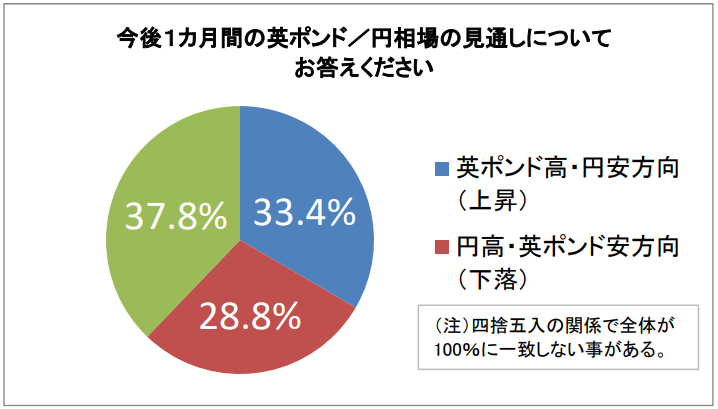

「今後1カ月間の英ポンド/円相場の見通し」については、「英ポンド高・円安方向」と答えた割合が33.4%であったのに対し、「円高・英ポンド安方向」と答えた割合は28.8%であった。この結果、「ポンド/円予想DI」は△4.6%ポイントとなり、前回の△1.5%からほぼ変動がなかった。調査期間前後の英ポンド/円相場は、ウクライナ情勢の緊迫化を巡る懸念などから157円台では上値が重かったが、英中銀(BOE)の利上げ期待などから155円台に差し込むと下値は堅かった。そうした方向感を欠く相場展開が続く中、個人投資家の見通しも定まりにくかったと見られる。

また、今後1カ月の英ポンド/円相場の高値と安値の予想については、最高値が180.00円、最安値が113.21円となり、高値の平均値は158.24円、安値の平均値は152.26円であった。なお、高値の中央値は158.00円、安値の中央値は153.00円だった。この予想値からも、個人投資家がポンド/円相場の先行きについて「上値は重いが下値も堅い」と見ている事がわかる。

問5:今後3カ月程度の期間で買いたい、もしくは強くなると思う通貨はどれですか

今後3カ月程度の期間で買いたい、もしくは強くなると思う通貨はどれですか(ひとつだけ)と尋ねたところ、「米ドル」と答えた割合が46.3%と最も多かった。次いで「円」が20.9%、「豪ドル(7.3%)」、「英ポンド(6.8%)」、「ユーロ(4.5%)」、「メキシコペソ(3.3%)」などと続いた。前回調査から回答割合にほとんど変化はなく、引き続き「米ドル」に半数近くの回答が集まった。その理由を尋ねたところ、自由記述形式の回答には「いよいよ3月にFRBの利上げが始まる」、「米国の景気が強い」など、米国の金融・経済を理由に挙げる向きが多かった。そのほか、「ウクライナ情勢の緊迫化による有事のドル買い」を挙げる向きも目立った。なお、2番手の「円」とした向きからも「ウクライナ情勢の緊迫化でリスク回避の円買いが強まる」との見方が出ていた。

問6:今後3カ月程度の期間で売りたい、もしくは弱くなると思う通貨はどれですか

今後3カ月程度の期間で売りたい、もしくは弱くなると思う通貨はどれですか(ひとつだけ)と尋ねたところ、「円」と答えた割合が32.5%と最も多かった。次いで「ユーロ」が23.3%、「米ドル(17.2%)」、「トルコリラ(8.3%)」、「中国人民元(4.8%)」、「英ポンド(4.7%)」、などと続いた。首位の「円」には及ばなかったものの、「ユーロ」が前回の13.5%から回答割合を10%ポイント近く伸ばして2番手に浮上した。その理由を尋ねたところ、やはり「ウクライナ情勢の緊迫化」を挙げる向きが圧倒的に多かった。「ウクライナ情勢の悪化で欧州のエネルギー不安が高まる」との声や、「ロシアによるウクライナ侵攻はユーロ圏の地政学リスク」との声が多く挙がっていた。

問7ー1:3月15-16日の米連邦公開市場委員会(FOMC)についてお聞きします。政策金利であるFFレートの誘導目標はどうなると予想しますか

今回の特別質問として、3月FOMCについて、「政策金利であるFFレートの誘導目標はどうなると予想しますか」と尋ねたところ、「0.25-0.50%に引き上げ」が47.7%と最も多く、次いで「0.50-0.75%に引き上げ」が28.1%であった。「0.00-0.25%に据え置き」は21.2%、「0.75-1.00%以上に引き上げ」は3.0%であった。米金利市場では25bp利上げ(0.25-0.50%への引き上げ)が有力視されており、一部には50bp利上げ(0.50-0.75%への引き上げ)の見方もくすぶっている。個人投資家の見方も、ほぼこれに沿ったものと言えるだろう。

問7ー2:3月FOMC後の米ドルの動きはどうなると予想しますか。よろしければその理由もお聞かせください

重ねて「3月FOMC後の米ドルはどうなると予想しますか」と尋ねたところ、「上昇基調が続く」との回答が30.4%で最も多かった。大きな差がなく「短期的に上昇するがその後横ばいになる」が23.2%で続き、以下「短期的に上昇するがまもなく反落する(19.5%)」、「ほぼ反応なく横ばいになる(10.5%)」などの順になった。その理由として「上昇基調が続く」とした向きからは、「米政策金利の引き上げが続くから」などとして、追加利上げへの期待感が多く出された。「短期的に上昇するが横ばい」や「短期的に上昇するが反落」とした向きからは「材料出尽くし」や「織り込み済み」との回答が目立った。

今後の調査実施計画及び公表方針

本調査も第153回目となりました。調査開始から12年が経過し、データの蓄積が進んできました。今後については、毎月定点観測で実施する調査結果を基に、予想DIの時系列比較から見出せるFX投資家の相場観の変化やその傾向などのほか、中長期的な視点に基づいたFX投資家の投資スタイルの変化などの考察も進めて行きたいと考えています。なお、毎月の本調査においては、公表扱いとしている質問項目及び回答結果の他に、「投資家の属性」、「取引頻度」、「取引規模」、「取引時間帯」、「投資選好」など、投資家実態を把握するために必要な各種の質問項目も設けて集計しています。それらの回答結果を用いた投資家の実態報告や属性別のクロス・セクション分析等については、当研究所が1年に1回、毎年年央以降に公表する「外為白書」で紹介する予定です。

本サイトに掲載する情報には充分に注意を払っていますが、その内容について保証するものではありません。また本サービスは、投資判断の参考となる情報の提供を目的としたものであって、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたします。なお、本サービスの閲覧によって生じたいかなる損害につきましても、株式会社外為どっとコムは一切の責任を負いかねますことをご了承ください。