(写真=PIXTA)

FXの経験や知識のない人たちが「FXトレーダー」と聞いたときに、どのような人物を思い浮かべていると思いますか? FXは「投資」ですし、ハイリスク・ハイリターンというイメージも強いので、資金力のある男性の姿を思い浮かべるかもしれませんね。

メディアやシンクタンクが行なった投資家の性別に関する調査をみると、FX投資家の性別は7〜8割が男性という結果が出ています。

これはFXに限った話ではなく、個人投資家に関する調査でも男性が多いので、日本の投資動向における全体的な傾向なのです。

つまり、その推測に間違いはないのですが、FXについて、ひとつ見落とされている大事なポイントがあるのではないかと思います。

それは、「実はFXは『専業主婦(主夫)』の方々に適した資産運用方法ではないか」ということです。

そして、FXで利益を得たときに、扶養控除や確定申告はどうなるのでしょうか。

FXの有名人「ミセスワタナベ」

そもそも、FXと「専業主婦(主夫)」はかなり昔から関係が深いのです。

1997年、イギリスの有名な経済誌「エコノミスト」の紙面に「ミセスワタナベ」という言葉が登場しました。

東京の外国為替市場で、午前中は「下げ」相場だったのに、午後になると一転して「上げ」相場になることがありました。

当時、目新しい「買い」材料がないのに、東京の午後が上げ相場になる現象は大きな話題となりました。

それは日本の個人投資家によるドル買いが、無視できないほどの大きな影響を与える存在となった証拠でもあります。

「ミセスワタナベ」は、そのようなFXに投資する日本の個人投資家の総称として使われたわけです。

しかも、一人の主婦が2002年から2005年までの3年間にFXで得た4億円の所得を申告せず、1億3000万円を脱税した罪で起訴され、2007年に有罪判決を受けるという事件が発生しました。

すると、日本の主婦が主婦業のかたわら、3年間で4億円もの利益をFXで上げていた事実に世界は驚き、「本当に『ミセスワタナベ』はいるのだ」ということを認識しました。

もちろん、どんな理由があったにせよ、この人の脱税行為は絶対に許されません。

しかし特筆すべきは、彼女が専門知識を持つ金融機関のディーラーでもなく、毎日、家庭の仕事をしている主婦であったということです。

この事例は、FXはたとえ専門家でなくても、わずか数年間のうちに、億単位の利益を獲得できる可能性のある金融商品であることを私たちに教えてくれました。

FXトレードは専業主婦(主夫)の方がやりやすい

FXのどのような点が、専業主婦(主夫)に向いているのでしょうか。

その理由を挙げてみましょう。

まず「時間を比較的自由に使える」ことです。

掃除、洗濯、お買い物、子どもの送り迎えなど、家庭における「主婦業」はとても忙しいものでしょう。

外出する機会も少なくないと思いますが、基本的には自宅での家事が毎日の仕事の中心になるのではないでしょうか。

それは自宅で過ごす時間が長く、ひとりで作業することも多いということです。

つまり、ご自身で、「今、何をするか」を決められるのではないかと思います。

長時間同じ場所で自由に時間を使えることは、FXトレードをやる上で大きなメリットです。その気になれば、専業トレーダーのような時間の使い方もできるというわけです。

一方で、本業を持つサラリーマントレーダーはどうでしょうか。

朝から夕方までの勤務時間中に、ひんぱんにFXトレードを行うことは、ほぼ不可能でしょう。

サラリーマントレーダーの多くは、帰宅後から就寝までの間に取引することになります。

専業主婦(主夫)と比較すると、日中も含めて、取引可能な時間帯はかなり減ってしまいます。

ただ、“スキャルピング”トレードでもしない限り、デスク上のパソコンモニターに張り付いている必要はありません。

時間は制限されるものの、ちょっとした“すきま時間”に相場を確認しながらトレードしても、FXでは、十分に利益を狙うことができることは書き添えておきます。

専業主婦(主夫)はFXをする際に扶養控除に気をつけよう

専業主婦(主夫)がFXトレードをする際に注意したいのは「税金」です。

所得税の対象となるような収入のない主婦(主夫)の方々は、特に意識していただきたいと思います。

FXでの利益は税法上「雑所得」という所得にあたり、所得税の課税対象になります。

2018年の税制改正で、所得税の基礎控除額が引き上げられました。

これまでは合計所得が2400万円以下の場合、専業主婦(主夫)で、FXによる所得が38万円以上あると確定申告が必要でした。

それが、改正により2021年の確定申告から10万円引き上げられて48万円(基礎控除)以上ある場合に必要となりました。

また、FXの所得が48万円を超えると、配偶者特別控除に該当しない限り、一般的には、配偶者の所得税の「配偶者控除」の条件からも外れます。

つまり、配偶者の所得税が高くなってしまうということです。

また、年間所得が130万円を超えると、配偶者の社会保険の扶養対象外になって、年金や社会保険料を自分で負担しなければならなくなります。

その点はご注意ください。

なお、ご自身が配偶者特別控除に該当するかどうかの詳細は、国税庁のホームページでご確認ください。

出典:国税庁 No1195 配偶者特別控除 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm

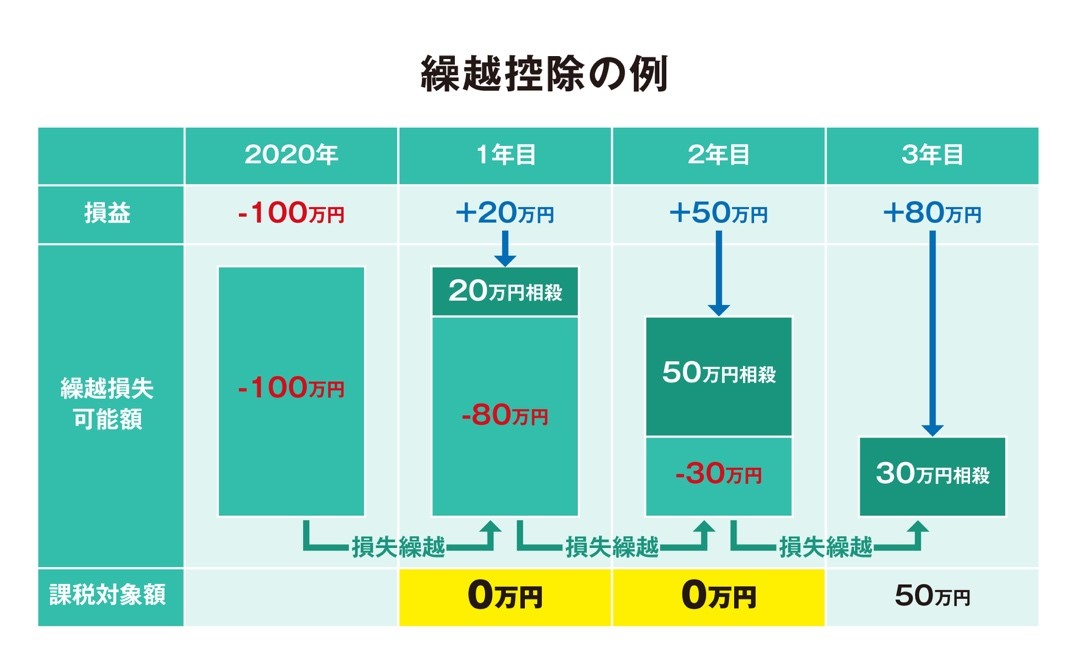

ちなみに、FX投資では3年間の繰り越し控除が受けられます。

例えば、前年度に100万円の損失が出て、当年度20万円の利益が出た場合、翌年に80万円の控除額が繰り越せます。

2年目に50万円の利益があった場合も、税金を納める必要はなく、差し引きした30万円の控除額が繰り越せます。

このように、収支がマイナスになったとしても、きちんと確定申告をして、繰越控除が利用できるようにしましょう。

日中の自由時間を使い、FXトレードで利益を得よう

最後に、日中の時間帯を自由に使える場合のトレードの仕方をご紹介します。

専業主婦(主夫)の方に限らず、新型コロナウイルスの影響により、多くのひとたちが長時間、自宅で過ごすようになりました。

FXには、基本的な取引方法がいくつかあります。

例えば、1日で注文と決済を完結させる「デイトレード」は、もう少し長期保有する「スイングトレード」と比較すると取引回数は増えます。

しかし、一日中チャートとにらめっこする必要はなく、1時間ごとなど定期的に相場動向が確認できれば十分です。

例えば、次のようなパターンはいかがでしょうか。

・午前9時の東京市場の開始とともに相場チェック

・その後も一時間ごとに相場チェック

・動きがあれば売買注文 ・定期的に相場をチェックし、ポジションが目標利益に達していたら利益を確定

・就寝までの間、それを繰り返し、最後にポジションを解消して就寝

為替相場は東京市場からロンドン、ニューヨーク市場へと移動します。

市場が移り変わるタイミングで為替レートが大きく動くことがあります。

日本時間の夜間はニューヨーク市場の時間帯で、最も市場が活発に動くとされています。

もし時間が許すのであれば、そこまでフォローしてみると面白いかもしれません。

ただ、こうしたトレードスタイルは、ご自身の生活習慣にマッチしていないとダメです。

無理をして日常生活が大変になっては意味がないからです。

臨機応変に、ご自分にあったルールを確立してください。

ぜひ専業主婦(主夫)としてのメリットを最大限に使ってみましょう。

(PickUp編集部)